ハンバーガーの大きなパラドックス

「ハンバーガーの価格はどうやって決まるのか。物価は過去1世紀以上にわたって大きく上昇したあと、横ばいになったのはなぜか。」

物価は過去1世紀以上にわたり、ある全能の法則に従っていたようだ。

全能の法則

自然の法則の基礎となり、また人間の肉体的、精神的、そして感情的な構造の枠組みの一部を形成している黄金比率に見られる調和的な関係なのである。

言うまでもなく、株価の動きは人々が考える方向とはほとんど逆に動くものである。

じっくりと時間をかけて長期の波動を分析することが大切である。

理由

- 過去の経緯は将来の方向を予想するのに極めて有効であるから。

- 長期の株式相場に適用されるのと同じ法則が短期の株価にも適用可能であり、チャートを見ると株式相場でほぼ同じパターンが形成されているから。

株式相場のパターンはすべての段階でほとんど同じである。

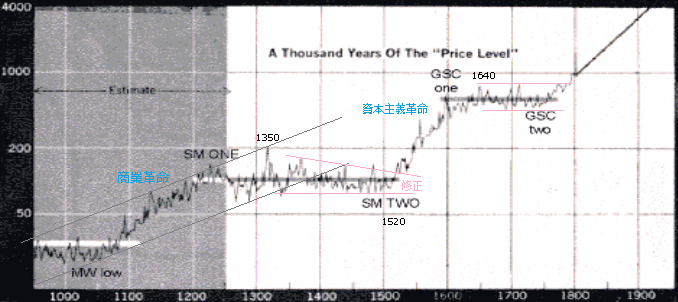

暗黒時代からの1000年波動

画像引用元:Figure 5-1|ELLIOTT WAVES: A COMPREHENSIVE COURSE ON THE WAVE PRINCIPLE

一般に商品相場のトレンドは株式相場の同じようなトレンドに10年ほど先行する傾向がある。

エリオットの論理は、1789年から現在までのグランドスーパーサイクル波は、その時間と大きさという主要な関係において、進行しているほかのエリオット波動パターンに遅行したり先行することになると示唆している。

上のチャート上のカウントは、書籍(「エリオット波動入門」)には振ってありません。原著ではこのようになっているのかもしれません。恐らくですが、SM(サブミレニアム)とGSC(グランドスーパーサイクル)だと思います。

SMの第1波、第2波のあとに、GSCの第1波、第2波が出現していると思われます。波形的には縮小版が出現してますから、そのようなカウントになることは納得です。カウントを「1-2-3-4-5」と振ってしまうのは間違いで、振るのであれば「(1)-(2)-1-2-3」となるわけです。

- グランドスーパーサイクル:○Ⅰ、○a

- スーパーサイクル:(Ⅰ)、(a)

- サイクル:Ⅰ、a

- プライマリー:①、○A

- インターミィーディエット:(1)、(A)

- マイナー:1、A

- ミニュット:○ⅰ、○a

- ミニュエット:(ⅰ)、(a)

- サブミニュエット:ⅰ、a【最小単位:時間足】

1789年から現在までのグランドスーパーサイクル波

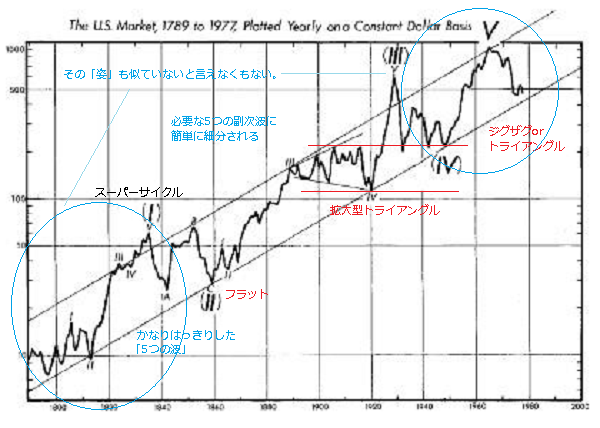

1789-1977年のインフレ調整済みチャート

画像引用元:Elliott wave principle on IqOption|Online Trading Broker Review

上のインフレ調整済みのチャートについての説明があるのですが、気になった点を幾つか。

スーパーサイクルの第(Ⅰ)波なのですが、かなりはっきりした「5つの波」だそうです。副次波の第ⅰ波も含めて、私には3波動にも見えてしまうというか、少なくとも「かなりはっきり」とは見えません。後付けで言われてみればそのようにも思えるのですが、見た瞬間に5波動と目星を付けられるくらいのレベルになっていないと、波動原理のみを使ってトレードするのは厳しいのではないかと思うのです。

次の第(Ⅲ)波ですが、これも似たような感じで、必要な5つの副次波に簡単に細分されるということです。「簡単に」です。私には第ⅱ波と第ⅳ波の波の規模が違いすぎるように見えてしまい、それだったら第(Ⅱ)波のほうがバランス的には合っているなどと考えてしまいます。

このような波は、自分には理解不能として捨ててしまうのもひとつの手だとは思います。しかし乗り越えないといけない壁のようにも思います。正しい知識はこの書籍にすべて書いてありますから、何度も繰り返し考えながら覚えていく作業を今はしています。

※インフレ調整済みのチャートというのは少し引っ掛かるのですが、このチャートを用いての説明ですから、その点は関係ないと思っています。

ダウ平均

グランドスーパーサイクル波

これも気になる点を幾つか。

最初の大きな下げは、「ジグザグ下降の見事な見本」ということです。b波のリトレイスが約50%で、a波とc波はフィボナッチ比率の関係にあります。こういうのはジグザグ以外は考えられないレベルの波形と捉えて良いのでしょう。

それと気になる文言として、「b波は上向きのチャネルのなかにきちんと収まっており、しばしば第5波がそうであるように、上限のチャネルラインを突き抜けて終了している。」と書かれています。収まっているのに突き抜けているとは、矛盾めいたものを感じてしまいます。

ただ第5波のトップというのは、しばしばチャネルラインを突き抜けるものというのは知識として覚えておきたいです。まだなんとなくの段階なのですが、チャネルラインを引く練習をしているときに感じていたことで、それで良かったのだなという感じです。第5波のトップについては無理に合わせる必要はないということです。

逆に、拡大型やランニングのフラットの場合には、b波は収まるということになるのでしょうか。正しい解釈はわからないのですが、フラットのb波については1.236と1.382という目安となるフィボナッチ比率がありますから、まずはそちらを優先させます。

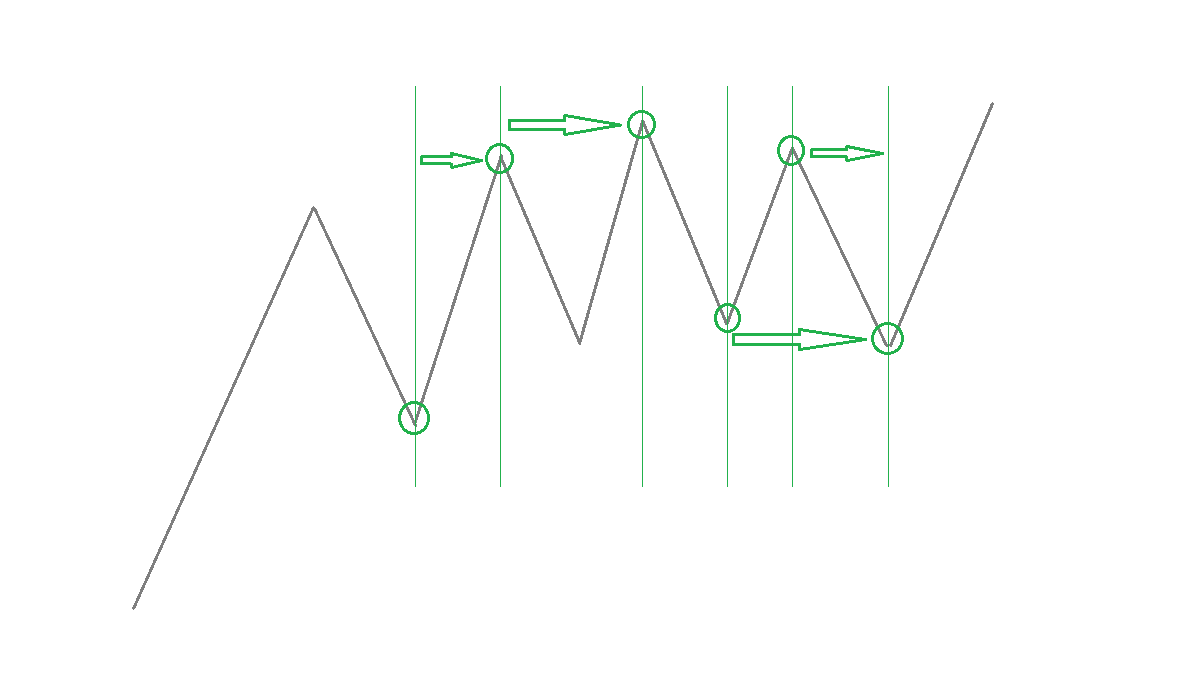

1932年からのスーパーサイクル波

スーパーサイクル波

こちらも気になった点を幾つか。

最初の上昇波である第Ⅰ波ですが、直前のジグザグのC波の距離の0.618までリトレイスしたということです。衝撃波にリトレイスという見方は不自然ではないかと思っていたのですが、修正波に対しての衝撃波の進み具合にも、リトレイスという見方をするのですね。

このあたりは修正波とか衝撃波とかを問わず、フィボナッチというのはどこでも機能しているというのが波動原理における波の見方なのだと思います。「らせん的な株式相場におけるフィボナッチ」で学習したときもそうでした。

第Ⅱ波はジグザグということなのですが、C波が5つの波ということです。これもこのようなパターンとして覚えておくしかないと思います。全体を見れば、明らかにジグザグであるというのはわかるのですが、副次波が釈然としないこともあります。最近感じているのは、一見すると3波動に見えてしまう波を、5波動の波としてカウントする場合もあるということです。3波動にしか見えない、それだけで修正波と決めつけてしまうのは怖いのです。

第4波の横ばい型の修正波です。この手の波形を読むのには、とにかく数をこなさないといけないと思っています。ラインを利用することができなさそうなので、衝撃波よりも難しいのです。

今の段階で言えるのは、とりあえず3つの波(a-b-c)が見えてくるまで待つということです。3つの波が見えれば、それが手掛かりになります。それと各副次波が、3つの波なのか5つの波なのかということです。

コメント