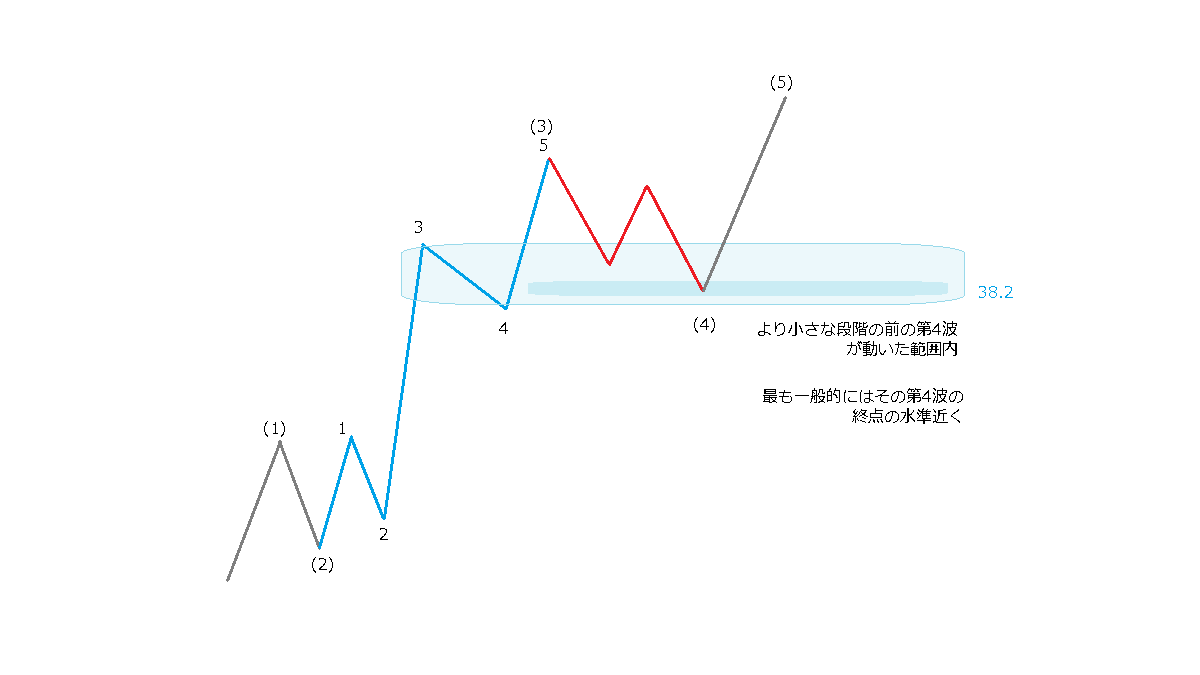

「弱気相場はどこまで下がるのか?」

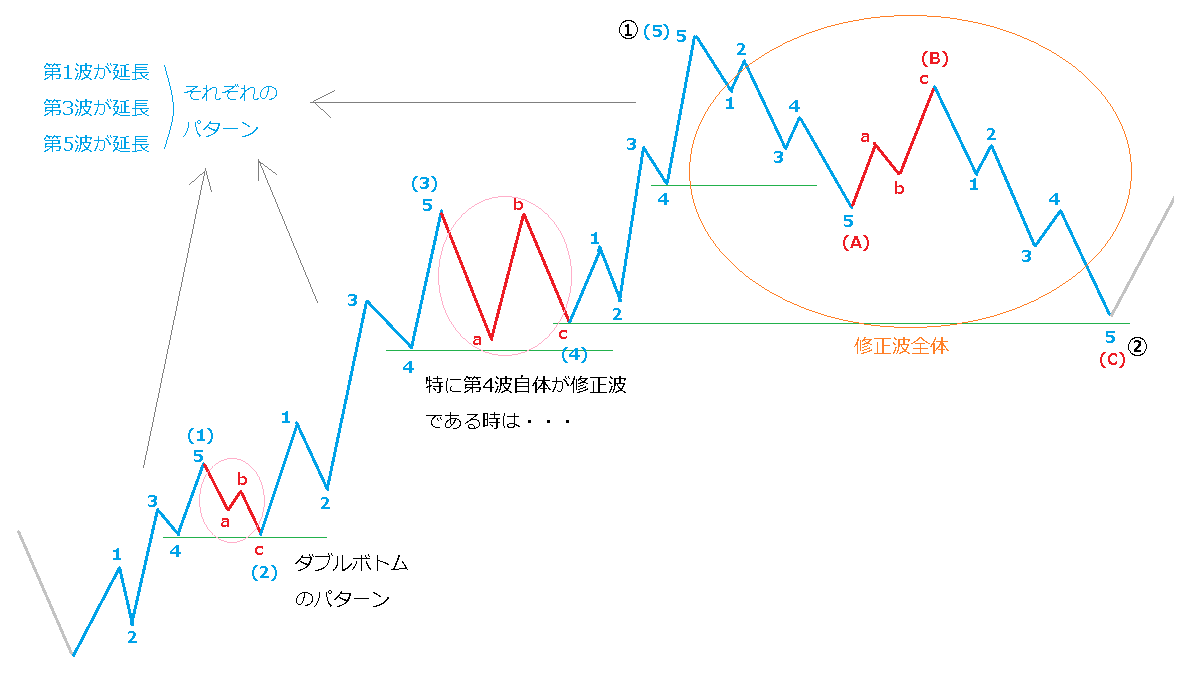

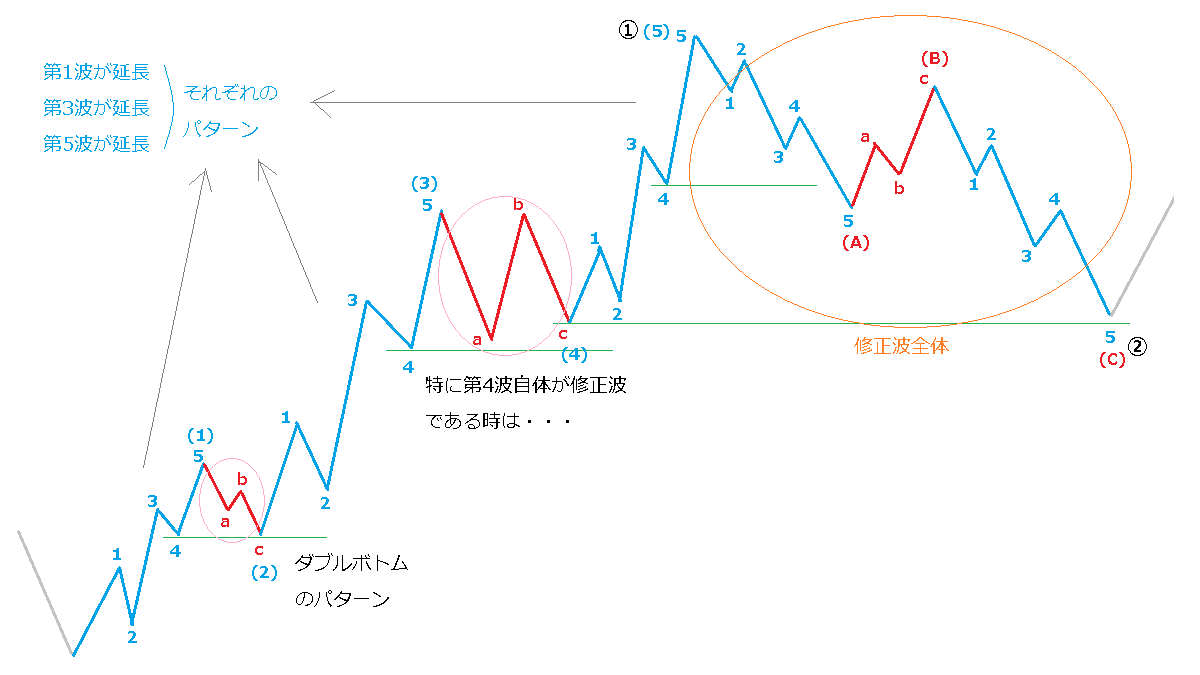

基本形:第(4)波⇒第4波の底

- 特に「第(4)波」自体が修正波であるときは、

- そうした修正に伴う最大のリトレイスメントは、

- より小さな段階の前の「第4波」が動いた範囲内に収まり、

- 最も一般的には、その第4波の終点の水準近くで終了することが多い。

リトレイスの予測として使えるガイドラインだと思うのですが、完成したチャートの分析にも役立つと思います。第(4)波の修正波が終わったらしき場所が、衝撃波の一段下の第4波になっているということです。

私個人的には、これらに加えて修正波の形状も大事なのではないかと思っています。第4波の終点付近で、ジグザグなりフラットなりの修正波が完成するような形になっていれば、リトレイスの終点を判断する確率が上がるのではないでしょうか。

参考:9つの波の段階

- グランドスーパーサイクル:○Ⅰ、○a

- スーパーサイクル:(Ⅰ)、(a)

- サイクル:Ⅰ、a

- プライマリー:①、○A

- インターミィーディエット:(1)、(A)

- マイナー:1、A

- ミニュット:○ⅰ、○a

- ミニュエット:(ⅰ)、(a)

- サブミニュエット:ⅰ、a【最小単位:時間足】

チャート例

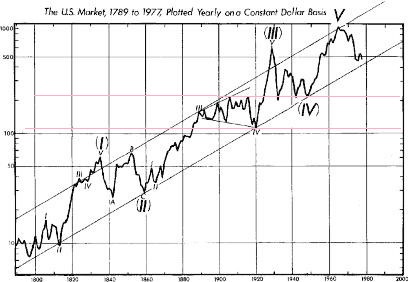

例1 1929~1932年の弱気相場(第(4)波→第4波の底)

1932年、スーパーサイクル安値

画像引用元:Depth of Corrective Waves (Bear Market Limitations)|Elliott wave principle

第ⅳ波のトップに、かろうじて引っ掛かっている程度のリトレイスです。

例2 1942年の弱気相場の安値(第(2)波の底→第4波の底)

画像引用元:Dow Jones Industrial Average – 1900-Present|StockCharts

これは第Ⅳ波ではなく、「第Ⅱ波」が修正波であるときのパターンです。このガイドラインは「特に」第4波ということなのですが、第2波のバージョンもあるということですね。成功する確率が高いのが第4波なのだと思います。

このABCフォーメーションはジグザグであり、第Ⅰ波から第Ⅱ波までの流れは、5波で上げて3波で下げるという、教科書にそっくりそのまま載せられるくらい綺麗な波動を描いています。波動原理の王道パターンです。

第Ⅰ波、これは延長になるのでしょうか。いや、これは副次波ですね。その後の第Ⅲ波で延長していますから。

今回の例は、このガイドラインの成功例として十分通用するレベルのものですが、その成功した要因は、波がはっきりとわかりやすいからだと思います。波動原理を知っている人であれば、誰もが同じカウンティングをしそうな波です。

上から修正波が下りてくる場合、引っかかりそうな場所、目立つ場所というのは、第4波か第2波しかありません。であれば、先に距離が近い第4波に引っかかるのは自然な流れだと思います。波動原理というよりも、市場の原理のように思います。

一点注意するとすれば、決してラインには届いていないということです。「水準近く」という言い回しです。トレンドに逆らっての修正波ですから、反対勢力がたくさん待ち構えていて、届く前に押し戻されてしまうのでしょうか。

例3 1962年の弱気相場の安値(第④波の底→第4波の底:失敗例【第3波が延長した場合】)

画像引用元:Dow Jones Industrial Average – 1900-Present|StockCharts

1962年の第④波の底です。今回は結構な隙間を残して反転してしまいました。第4波の水準には全く達していないパターンです。このような例を見ると、なんだ、このガイドラインは使えないじゃないかと思ってしまいます。第4波付近まで下がるだろうと予想してショートでインすると、そこから上昇し続けて、莫大な損失を抱えてしまうことでしょう。

理由として以下の3つが挙げられています。

- 前の強力な第③波の延長

- 第④波における浅いA波

- 第④波における強力なB波

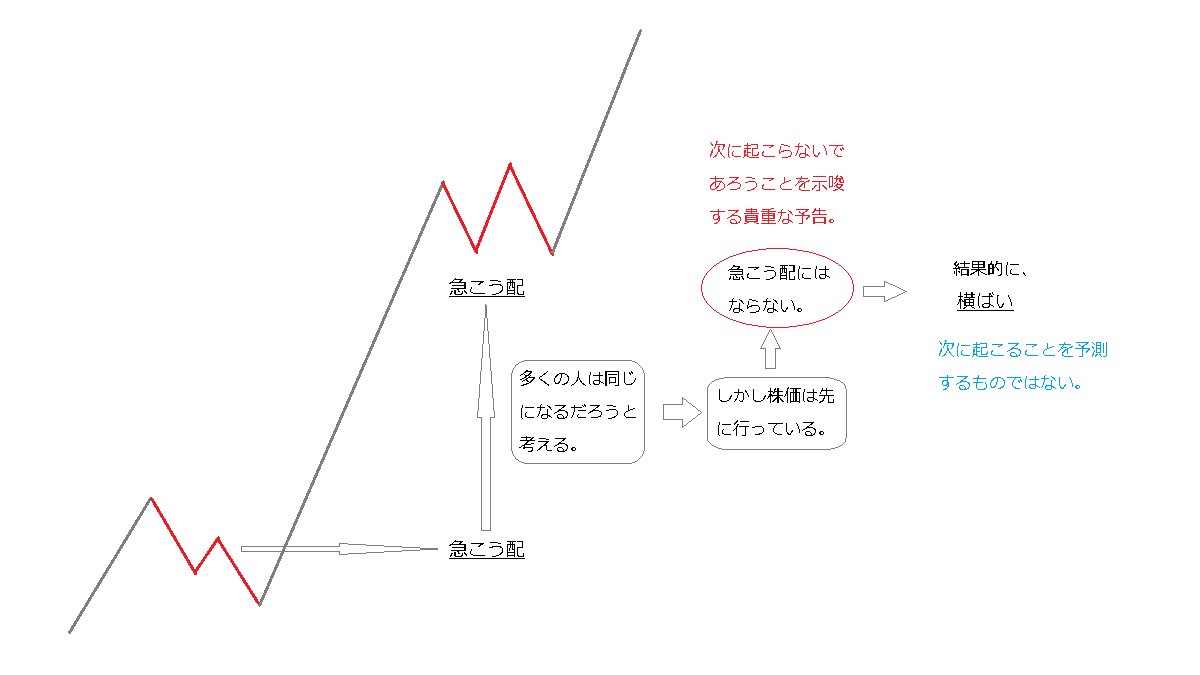

これらが、波の構成の強さを示しているからだそうです。延長波、それに続く修正波の形状から、波のパワーを感じないといけないわけですね。上昇のベクトルに押されて戻りも浅くなるということでしょう。ちなみに上のチャート例では、第4波の終点ではなくてトップのラインで反転しました。

第3波が延長し、続く第4波が(拡大型)フラットというのは教科書通りです。今回登場しているフラットは、典型的な拡大型フラットに見えます。

第3波で延長しているというのは勿論のこと、この拡大型フラットっぽい形であることを意識した時点で気づかないといけないのでしょう。修正波はトレンドに逆行しますが、B波はオーソドックスな終点を超えちゃってます。所謂ダウ理論の高値安値の切り上げ切り下げの理論がありますが、高値は切り上げて、でも安値も切り下げているという、混在している波なのです。

そういう意味で、拡大型、若しくはランニングの修正波が発生しているように見えるときは、異常事態として、エリオットのルールやガイドラインは通用しないかも、と身構えておくことが必要だと思います。

今回の学習項目、「修正波の深さ」の後半に書かれている文章なのですが・・・

『フラットな修正やトライアングルは、特にそれ以降に延長が続くと、一般にはわずかな値幅で第4波の領域に到達しないことがある。』

それ以前ではなくて、それ以降です。そういえばフラットにおいては、その前後のどちらか(第3波か第5波)が延長している可能性が高いのでした。

参考:メジャートレンドの勢いが強く、延長に先立つか、延長の後に出現するときほどそうである。|フラット(3-3-5)

今回のガイドラインですが、小さな段階の第4波付近まで戻すかも、と予想する以前に、特に第3波のパワーを見ておくことは必須なのだと思います。

例4 1974年の弱気相場の安値(第(4)波の底→第4波の底)

画像引用元:Dow Jones Industrial Average – 1900-Present|StockCharts

1974年の安値に関してです。例1と同じく一番オーソドックスなパターンで、どんぴしゃで嵌ったように見えます。

理論上は、第③波の延長のパワーは、この第Ⅳ波では引き継がないということになるのでしょうか。

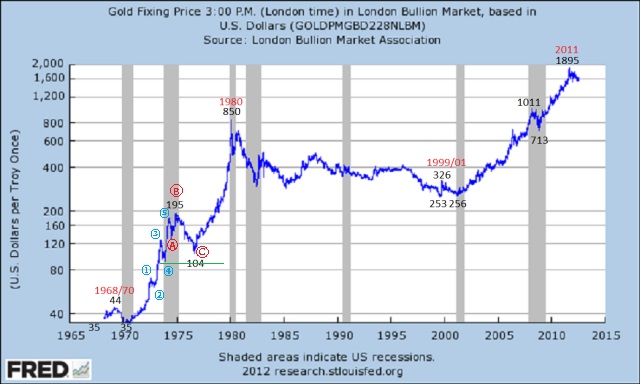

例5 ロンドン金の1974~1976年の弱気相場(第(2)波の底→第4波の底)

カウンティングがないため、第4波なのか第2波なのかわからないのですが、例2と同じく第2波のパターンに見えます。

結局このような、5波で上げて3波で下げるという綺麗なパターンであれば、第4波も第2波も関係なく適用されるのではないでしょうか。と、私は覚えておくことにします。

成功例と失敗例をいくつか見てきましたが、もう少し突き詰めて分析すれば、高確率のパターンを見つけることはできそうに思いました。

相応の修正(第2波の底値が限界となるケース)

1978年の安値

上のチャートは、チャート例として記載されているものではなく、文章のみの説明を自分なりに当てはめたつもりのものです。間違っているかもしれません。第4波ではなくて「第2波」が目安になるパターンです。

- もしも連続する波の第1波が延長すれば、

- 第5波に続く修正は、

- より小さな段階の「第2波」の底値が通常の限界となるケースが多い。

「多い」というくらいですから、覚えておきたいパターンではあるのですが・・・。ちなみに上のチャートでは、第3波が最短の波のように見えます。第1波は単なる副次波に見えてしまうのですが、こういうのは延長波として扱うわけですね。というか、他は延長していないので、延長波とするしかないのでしょうか。

今回の項目の流れからすると、第5波に続く修正は修正波としての完成形でないといけないと思うのですが、ジグザグのA波のような単なる推進波に見えてしまいます。

1978年の安値-2

画像引用元:[Article] A Track Record of WP Application to the Stock Market – Part II|SOCIONOMICS

チャートを真似て描いたら上図のようになりました。このようなパターンなのだろうということはわかるのですが、実際のチャートがわかりずらいために不安になります。一応、第1波が延長したときには、こういうパターンがあったなということは覚えておきたいです。

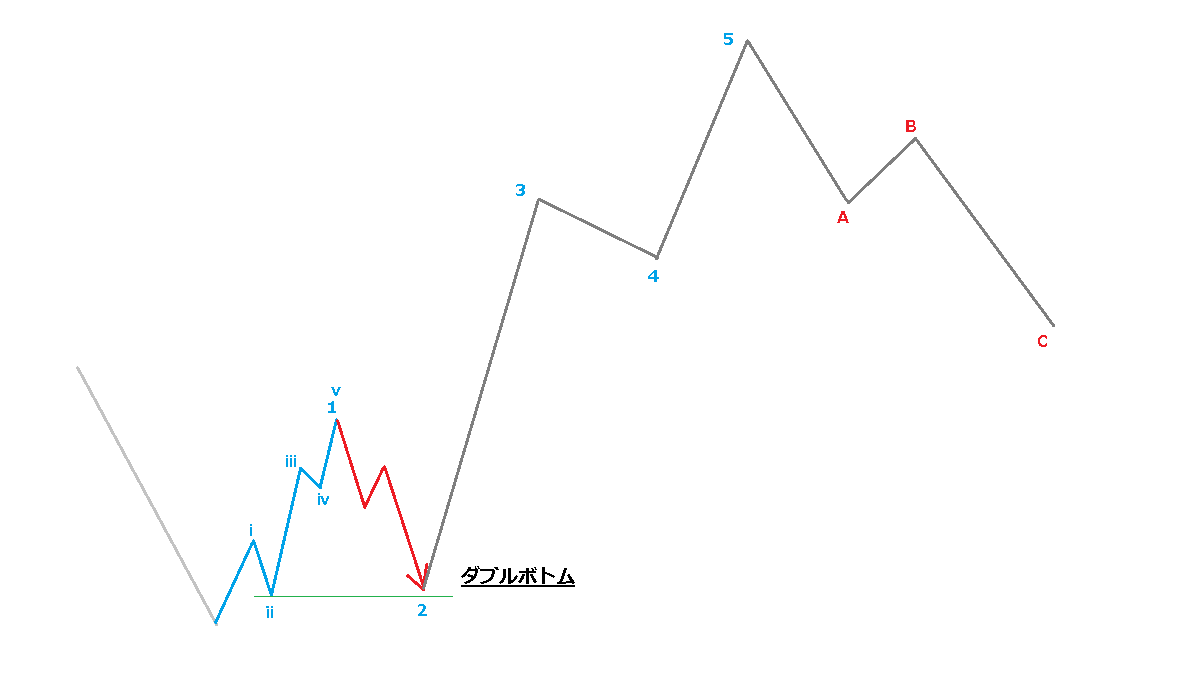

ダブルボトム

最後の最後にしれっと「ダブルボトム」について書いてありました。

- ジグザグが深く切り込み、

- より小さな段階の第2波の領域に下落することもある。

- ほとんどジグザグ自体が第2波であるときだけに起こるものである。

ダブルボトムは、波動原理的にはこのような理屈になるわけですね。弱気相場では、ジグザグのA波の5波動の副次波で適用できると思うのですが(ダブルトップ)、ここでは何も書かれていません。

まとめ

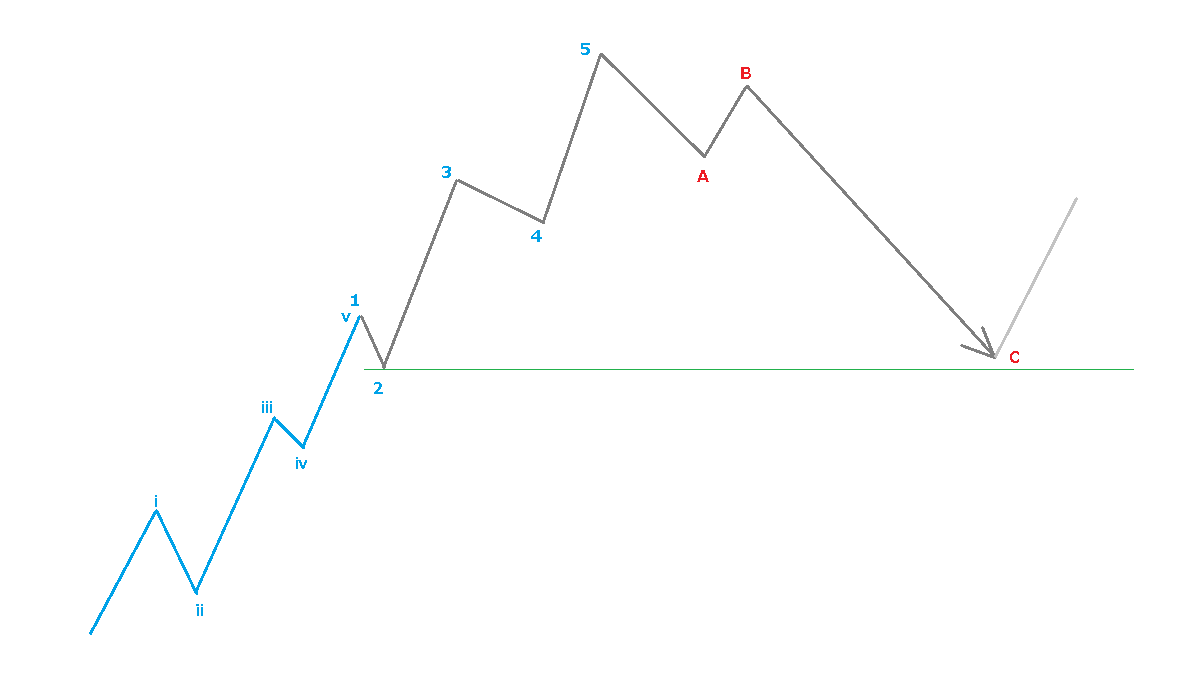

まずは上図を、今回の項目「修正波の深さ」の基本形としました。エリオットの波動原理に関してはどこでも真っ先に登場する、所謂5波動+3波動の例のあれです。とりあえずはこの図をそのまんまイメージすれば良いと思いました。手を加えたのは、修正3波動の終点Cを、第4波のラインの手前に位置させたことだけです。

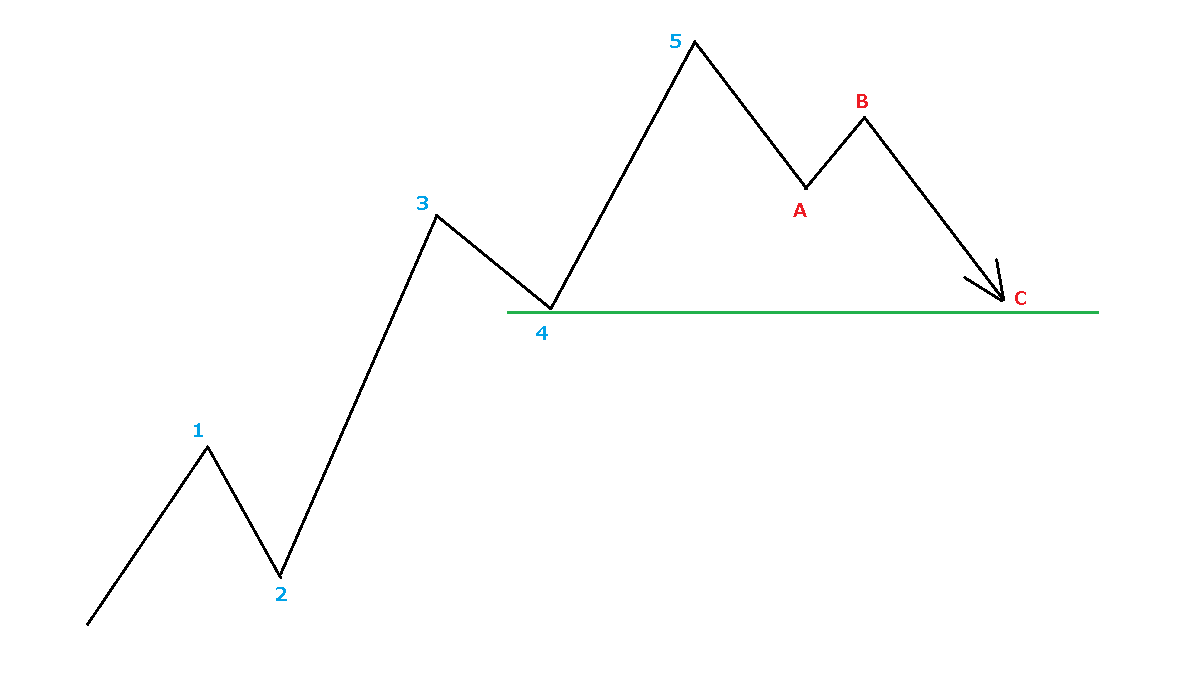

上図は、今回の項目のまとめとして私がイメージしたものです。

所謂「5波+3波」のパターンが綺麗に見える場面では、どこで適用させても良いのではないでしょうか。第2波であっても、第4波であっても、ABCフォーメーションであっても。ズームすれば皆同じように見えます。確率的には第4波が高いのでしょうが、それは各々、発生しやすい修正波というのがあって、それに影響しているのだろうと思います。

一点ほど勘違いしていたのが、修正波全体で判定するということです。

最近感じているのは、波を分析する際に、パターン毎に見るほうが良いのではないかということです。修正波であれば、ジグザグ、フラット、トライアングルなどのチャートパターンを意識するのです。

たとえばジグザグの副次波「5-3-5」は、「推進波+修正波+推進波」です。この中のひとつをフィーチャーしてしまうのではなく、副次波が3つ揃ってのジグザグだということです。

そして修正波がどこまで下がるのかを気にする前に、前の衝撃波のどこで延長が起こっているのかを確認しなければなりません。第1波で延長、第3波で延長、第5波で延長、それぞれその後の動きにパターンがありますので。

最後に、第2波のダブルボトムのパターンも忘れてはいけません。

※どうしてもどこまで戻すか理屈で説明できないようなときは、その応急処置として、ダウに従って「3/8(0.375)」という数値を使うのはアリな手法だと思います。

コメント