まえがき

今回の「第5波の延長に続く動き」ですが、エリオットではなく著者の発見(?)によるガイドラインです。以前学習した「間違ったコンセプトとパターン」で、「イレギュラーなトップ」として紹介されているものです。

参考:イレギュラーなトップ(Irregular Top)|用語の補足説明

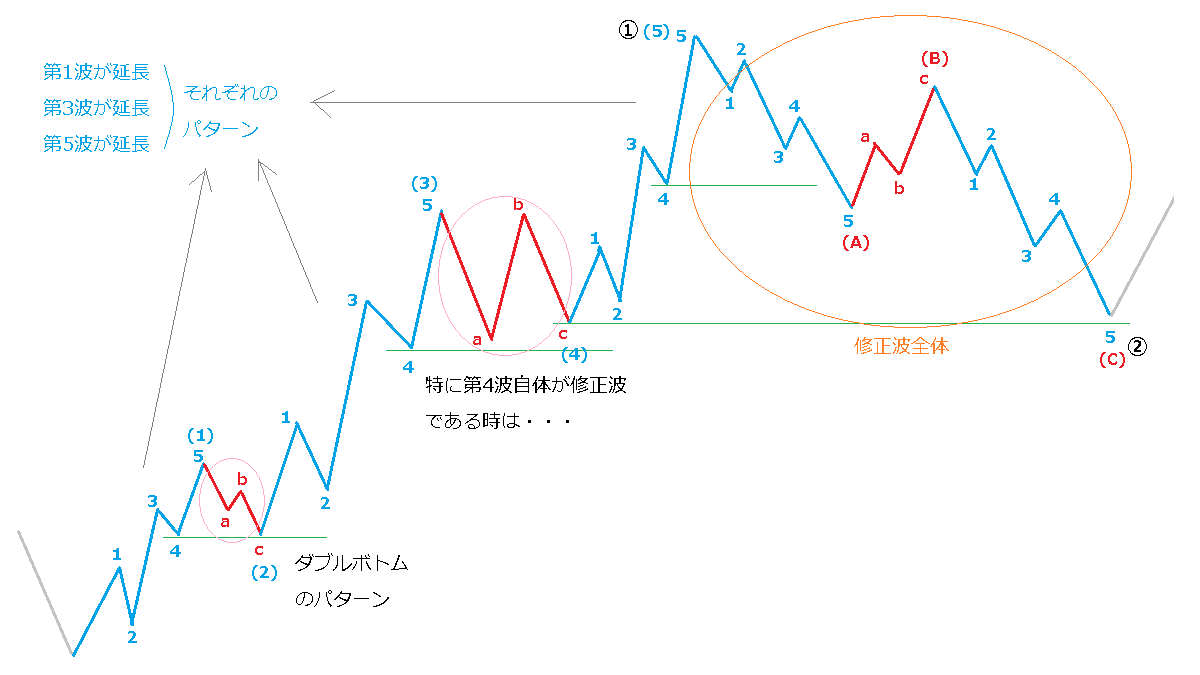

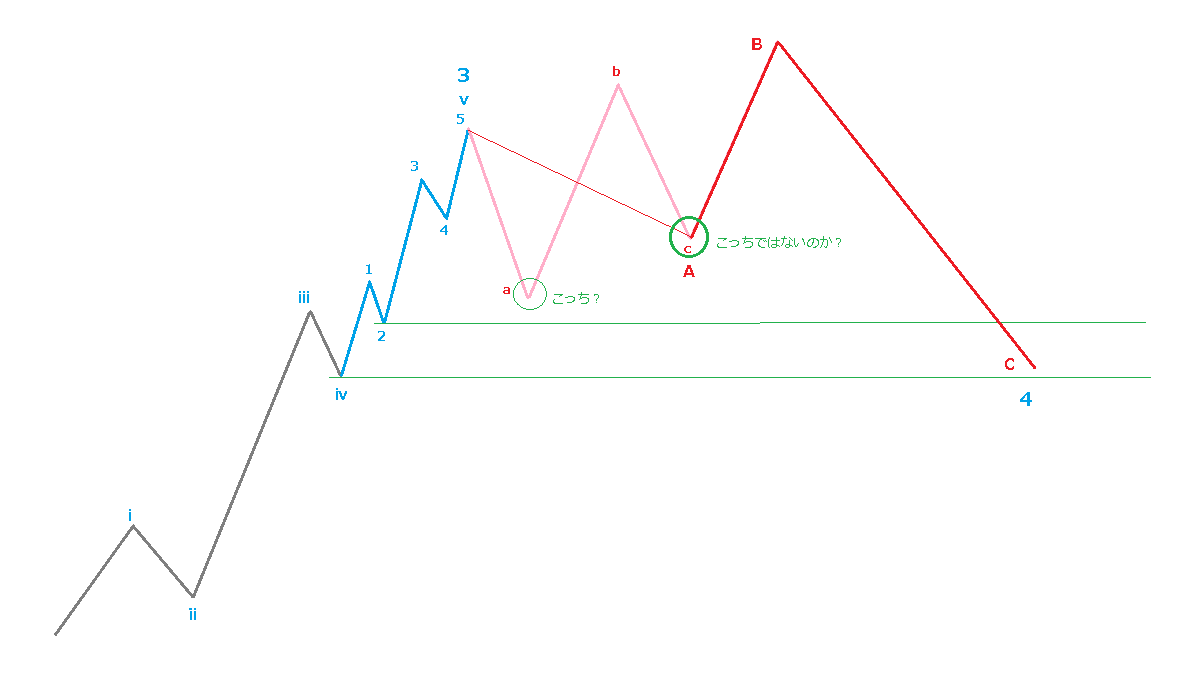

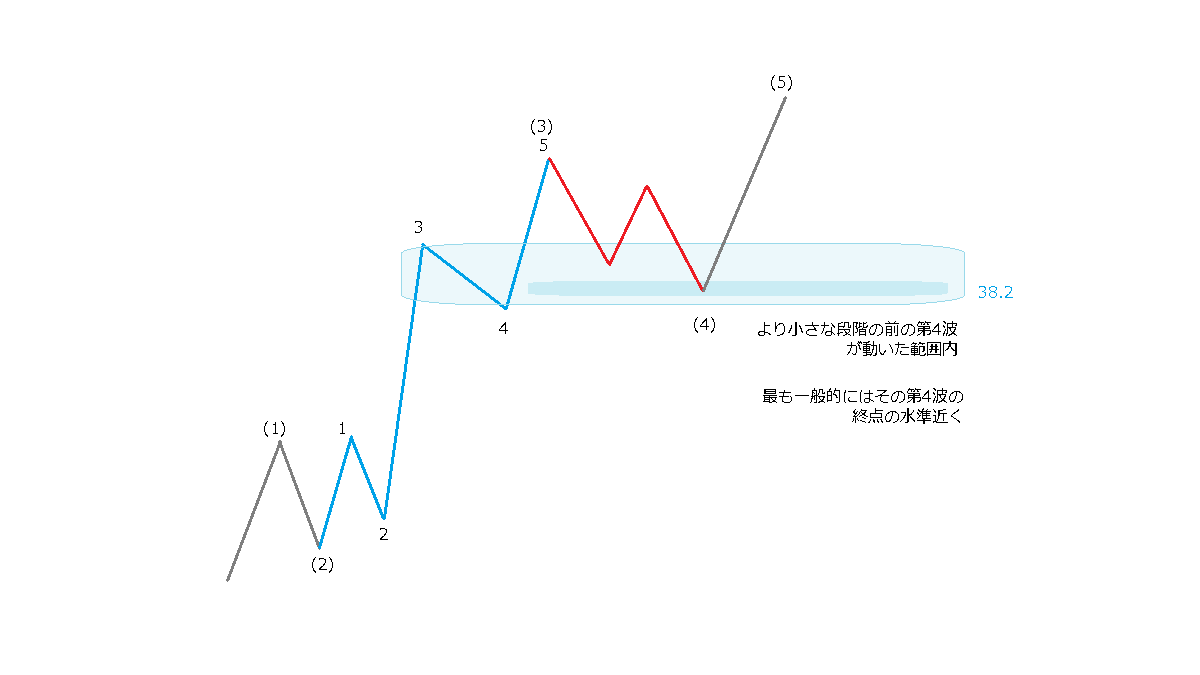

上図は、前回の学習項目「修正波の深さ」というガイドラインに載せたものです。「弱気相場はどこまで下がるのか」という問いに答えてくれているのが、前回と今回のガイドラインです。

参考:まとめ|修正波の深さ

早速今回の本題に入ろうと思ったのですが、前回からの流れ的にどうしてもイメージが湧かないため、上図を描いてみました。私の場合には、延長波と副次波の違いが未だに釈然としておらず、その部分に差し掛かると急激に迷ってしまうのです。その点は今後の課題であります。

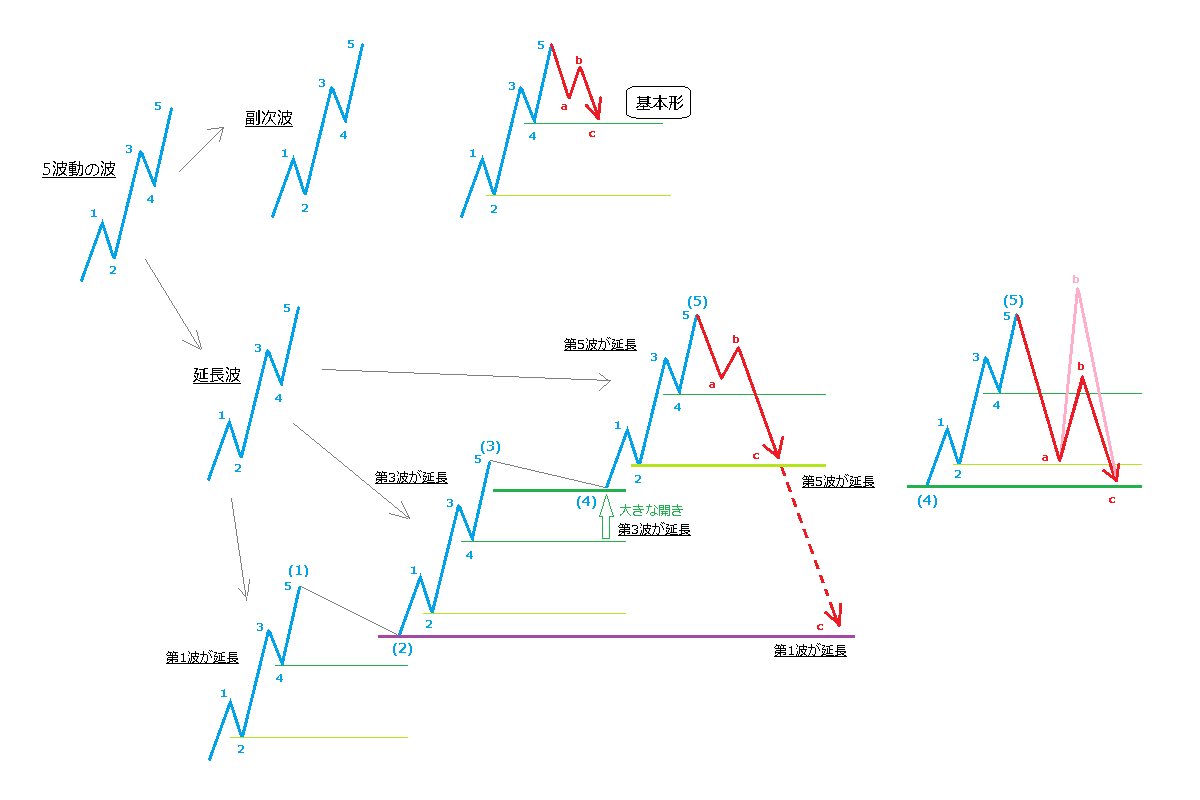

まずは5波動の波があったとして、それが単なる「副次波」なのか「延長波」なのかを見極めます。単なる副次波であれば、次の修正波は、その推進波の副次的な第4波付近まで下げます。これが大元の基本形となります。

一方で延長波だった場合、その延長は第1波で起きているのか、第3波で起きているのか、第5波で起きているのかを見極めます。それぞれその後の動きが変わってくるからです。私はこのような流れで覚えることにしました。

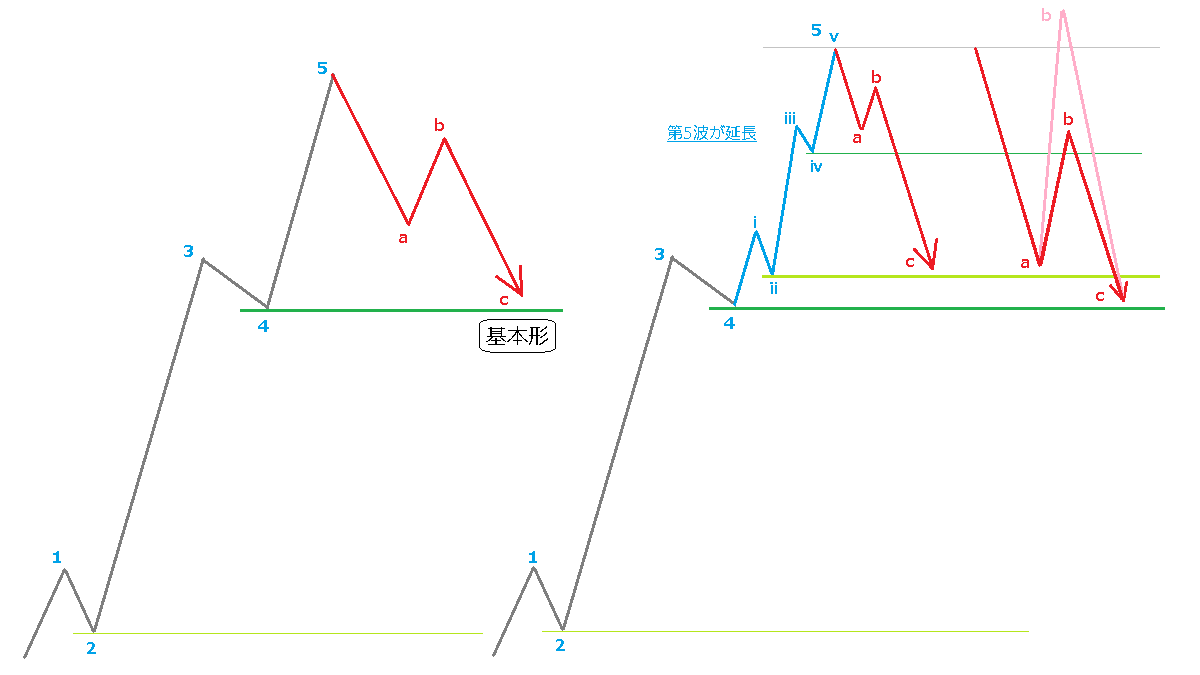

第5波の延長→第2波の底

上昇する「第5波」が延長したときは、次の修正は「急こう配」となるが、

延長したその第5波の副次的な「第2波」の安値水準でサポートされる。

延長がどこで起ころうが、それほど違いはないのではと思われるかもしれませんが、その後の動きにそれぞれ違いがあります。パターン化されているというよりは、そもそも第1波、第3波、第5波はそれぞれ特徴があるからだと思います。

第5波の延長というのは、シンプルにトレンド転換という点で、第1波、第3波での延長とは違います。急こう配になるというのも、①トレンド転換、②オルターネーションの法則、私が思いつくのはこの2つしかありませんが、などを考慮すれば自然だと思います。

参考:「まもなく株価がドラマチックに反転する」 という共通したシグナルを示唆している。|ダイアゴナルトライアングル(ウエッジ)

修正がそこで終了したり、またはA波だけがそこで終わることもある。

A波がこの水準で反転する確率はかなり高い。

第5波の延長が、第1波、第3波の延長の場合と一番大きく違うのが、そのトップでトレンド転換することです。第1波の始点から始まり、ここまで続いてたトレンドが転換する地点は、ここしかありません。当然ボラも大きくなるでしょう。

上図右は、書籍中の図解を真似たもので、以下の2つのパターンです。

- ジグザグ

- 拡大型フラット

急こう配になるということで「ジグザグ」ならわかるのですが、「拡大型フラット」のパターンもあるようです。拡大型フラットというだけで横ばい型になると思うのですが、許されるパターンという解釈なのでしょうか。ただ「ダブルトップ」のように見えるときはあるのかもしれません。だとしたら役立つサインになるはずです。

一般に延長した第2波の安値は、より大きな段階の直近の第4波の価格帯、またはその近辺となることから、

前のガイドライン(「修正波の深さ」)とほぼ類似した動きを意味している。しかしその正確さには目を見張るものがある。

前回のガイドラインよりも、今回のもののほうがむしろ確率は高いということでしょうか。

一般に第5波が延長したときは、その直後に速いリトレイスメントが起こるという事実は、

そのガイドラインにさらなる価値を付加している。こうしたことが起こるのは、特定の水準で株価がドラマチックに反転するという事前の警告であり、これは知識をパワフルに終結した株式相場のシグナルである。

「第5波で延長→トレンド転換→早いリトレイスメント」、という流れになるでしょうか。

株価がひと回り以上大きな段階の第5波で終了するときは当てはまらないこともある。

しかし、少なくともその水準が引き続き潜在的な支持線、または一時的な支持線であることを示唆している。

今回のガイドラインは第5波で延長が起きた場合であり、ひと回り大きな段階でも第5波であれば、ダブルで第5波ですからトレンド転換の確率は高くなると思うのですが、真逆のことのような説明です。

現在の波が第5波で延長していたとしても、ひと回り大きな段階では第3波とかであれば、大きい波に飲まれて、というのならわかるのですが・・・。よくわかりません。

参考:エンディングダイアゴナル|ダイアゴナルトライアングル(ウエッジ)

チャート例

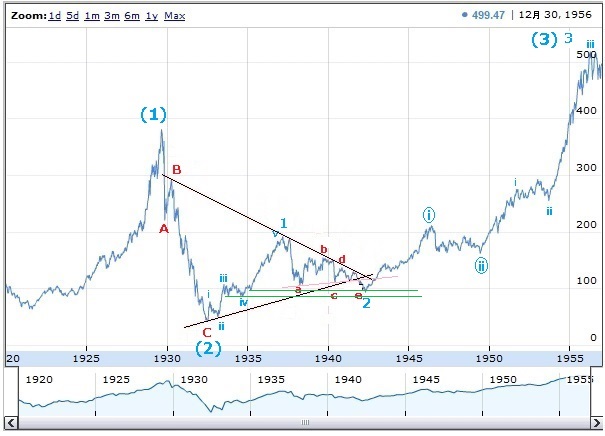

画像引用元:Dow Jones Industrial Average – 1900-Present|StockCharts

第Ⅱ波が、ジグザグのケースです。恐らくですが、第Ⅰ波の副次波の第⑤波が延長していて、A波の底が、その第⑤波の副次波の第(2)波の底まで進んだということだと思います。

※最後に、『その水準が引き続き潜在的な支持線、または一時的な支持線であることを示唆している。』と書かれているのですが、C波のことになるでしょうか(少し下抜けしてしまっているようですが)。

もう少し拡大したチャートです。

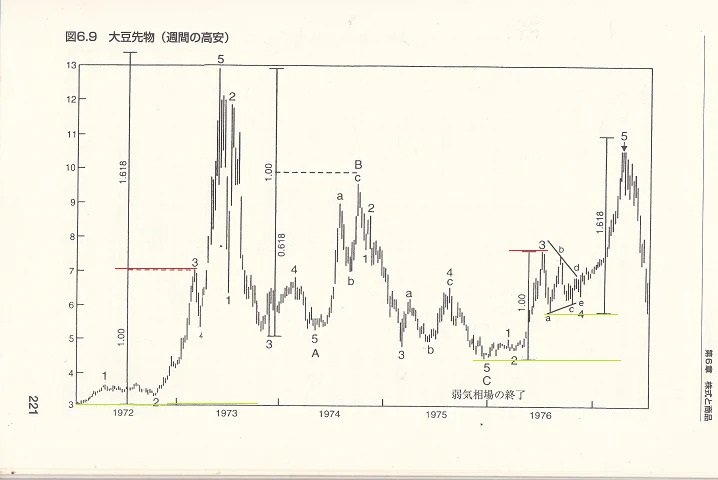

これも恐らくですが、第(Ⅲ)波の第Ⅴ波の第⑤波が延長しており、それの第(2)波の底が、a波の底にほぼなっているということだと思います。a波は第(2)波の底まで進んだということです。

以上の2箇所で解説されているのは、両方とも、C波の底ではなくA波の底というパターンだと思います。

第5波が延長ということさえ認識できれば、以上のチャート例を見る限り、確かに再現性がありそうな動きをしています。それにしても直後の一直線の急落は見事です。第5波の延長というものが、こんなにもはっきりとした動きになるのは驚きです。これぞトレンド転換の威力というものなのでしょうか。

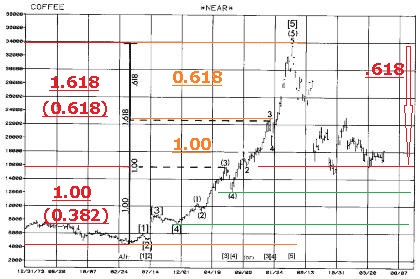

上のチャートは、書籍に載っているものです。

少し混乱してしまったのですが、上図の緑の○で囲んだところ、ここが今回のガイドランに該当する箇所だと思います。しかし、どうやらその手前のA波のa波のようなのですが・・・。よくわかりません。

上は今回の項目に載っているチャート例ではないのですが、第5波の延長がわかりやすいと思ったので載せました。

画像引用元:Elliott wave principle on IqOption|Online Trading Broker Review

(まとめ)結局、修正波はどこまで下がるのか?

前回と今回のガイドラインで、波動原理における修正波の戻しの理屈はなんとなくわかりました。ですが、私の頭が悪いだけなのかもしれませんが、とても実践レベルで使えるとは思いません。このガイドラインを実践で使おうとすれば、逆に間違ってしまいそうで怖いです。

今後フィボナッチを勉強して、それを取り入れることは必須だと思いますが、理屈面として今回の知識を学べたことは良かったと思っています。フィボナッチは機械的にラインを引くのがメインになると思いますので。

現段階で心がけておくべきことは、

- 副次波の第2波と第4波のラインに注目しておく。

- 重要度では、第2波よりは第4波である。

- 修正波については、その途中の波ではなくて、修正波全体を見ておくのが基本。

こんな感じにしておきます。

コメント